8月6日,中国TAVR(经导管主动脉瓣置换术)领域的龙头企业杭州启明医疗器械股份有限公司(简称启明医疗)向港交所提交了IPO招股书。

抛弃国内炙手可热的科创板,最终选择在港交所上市。这是启明医疗综合考虑多方面的因素之后的最优抉择。

启明医疗成立于2009年,是中国领先的经导管心脏瓣膜医疗器械企业。公司自主研发的VenusA-Valve是首个获NMPA批准及在中国上市的TAVR产品。根据弗若斯特沙利文的资料,按2018年TAVR产品植入量计,启明医疗在中国的市场份额为79.3%,是不折不扣的TAVR市场龙头企业。

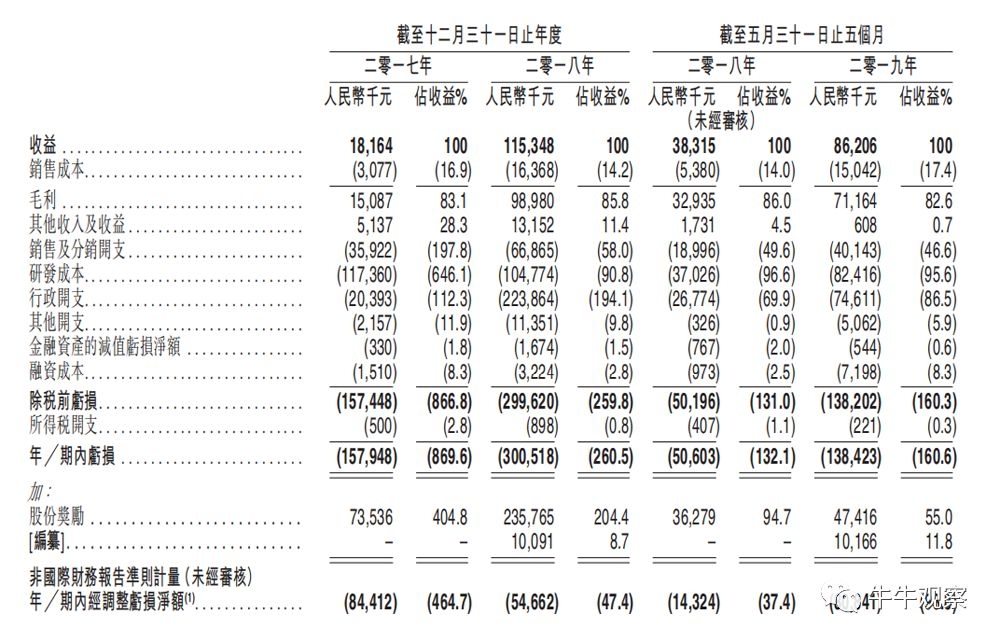

根据招股书显示,2017年,公司收入为1816万元;2018年公司收入达1.15亿元,较上年同期增加9718.4万元;2019年前五个月营收为8620.6万元,同比增加4789.1万元。可见,公司的收入在迅猛地增长。

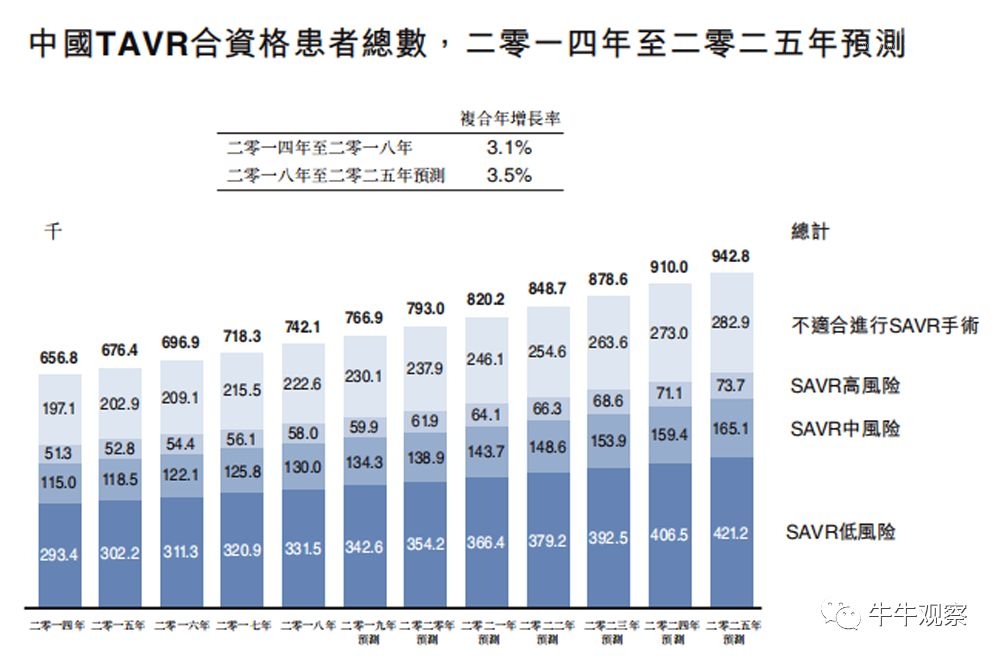

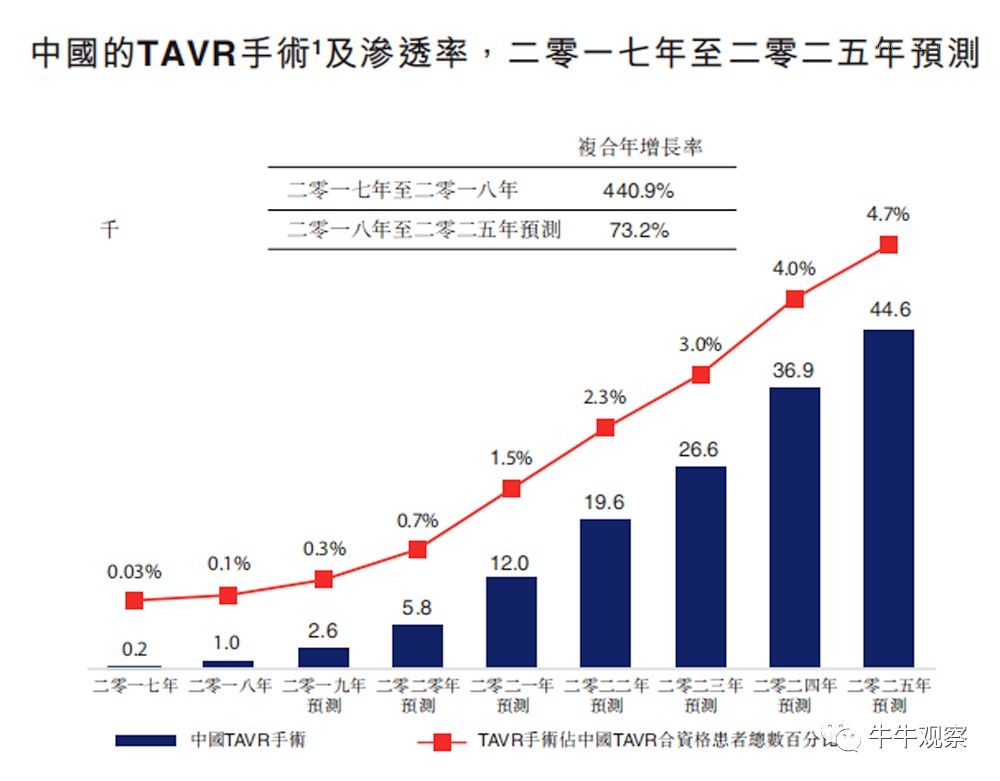

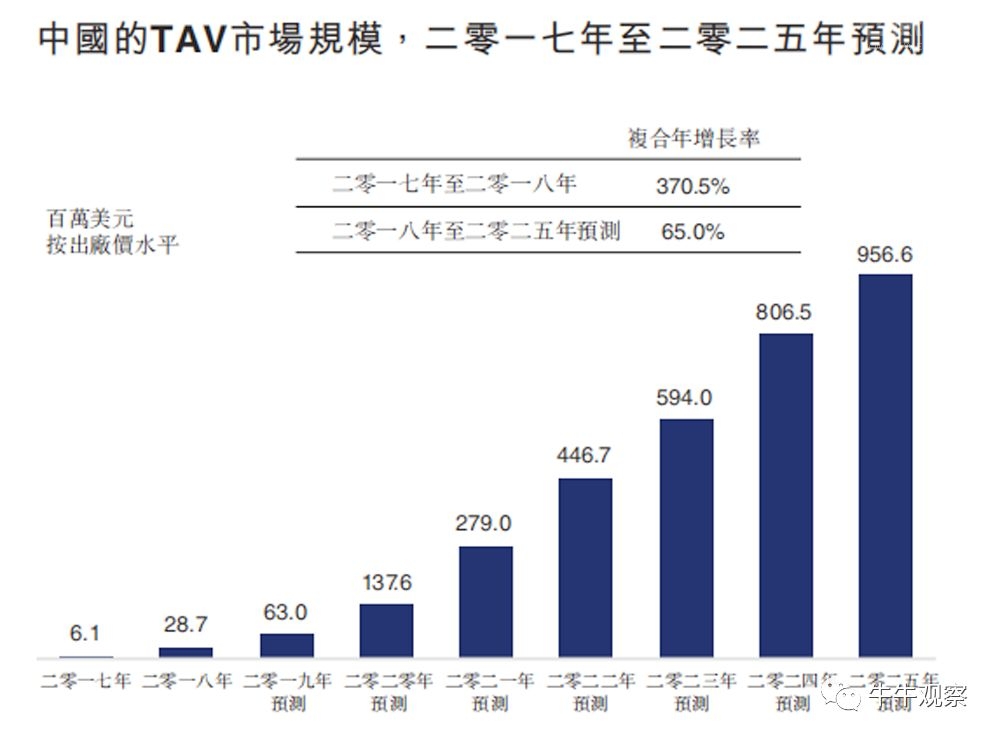

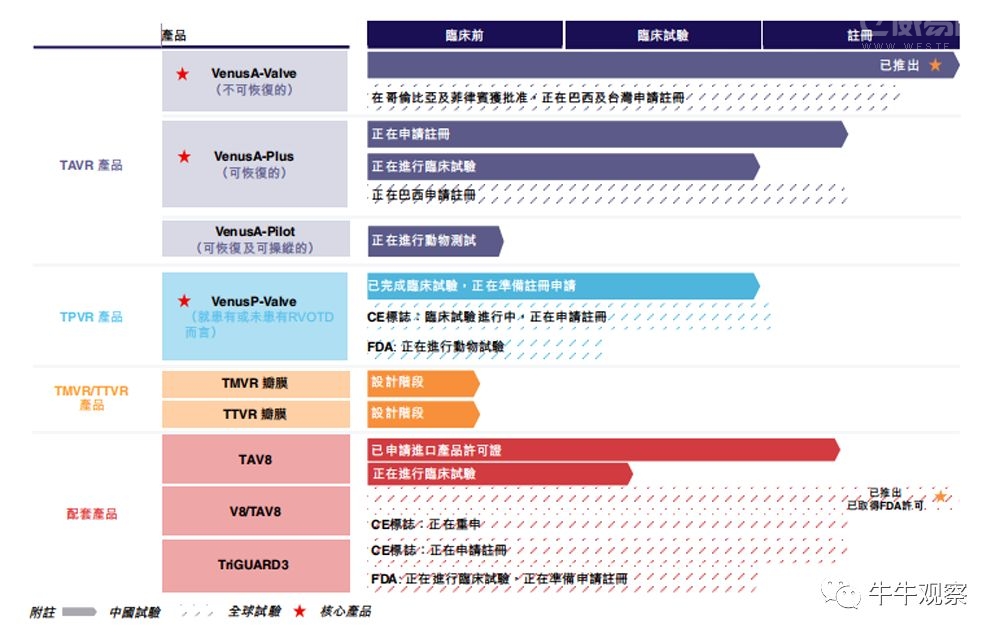

从启明医疗所处的经导管心脏瓣膜市场来看,启明医疗具有巨大的想象空间。根据弗若斯特沙利文的资料,中国TAV市场按复合年增长率65.0%大幅增长,将由2018年的2870万美元大幅增至2025年的9.57亿美元。中国TPV市场估计由2020年的1210万美元,增长至2025年的1.19亿元,复合年增长率为57.8%。而全球还没有的TMVR及TTVR,产品的潜在市场空间则更大。

值得一提的是,启明医疗非常注重研发投入,并且已经建立了一定的“护城河”。截至目前,启明医疗合计拥有379项专利及专利申请,其中包括中国81项已公告的专利及70项专利申请,以及美国及欧盟等主要海外市场96项已公告的专利及132项专利申请。

不过,从目前的情况来看,启明医疗的风险因素也不少。在牛牛观察看来,需要重点关注以下几个方面:

首先,启明医疗的收入目前过于依赖VenusA-Valve。2017年、2018年和2019年前5个月,VenusA-Valve的销售收益分别是全部收益的95.4%、98.6%及99.4%。而启明医疗的另外两款产品VenusA Plus与Venibri Valve均处于临床试验中,具体上市时间难以确定。

所以,可能在未来很长一段时间内,VenusA-Valve仍将是启明医疗的主要收入来源。如果VenusA-Valve遭遇市场竞品的挤压等不利因素,市场销量或利润率明显下降的话,无疑将给公司业绩和财务状况带来重大不利影响。如果其在研的新产品,无法顺利完成临床开发、取得监管批准及商业化,无疑将会严重损害到公司的业务。

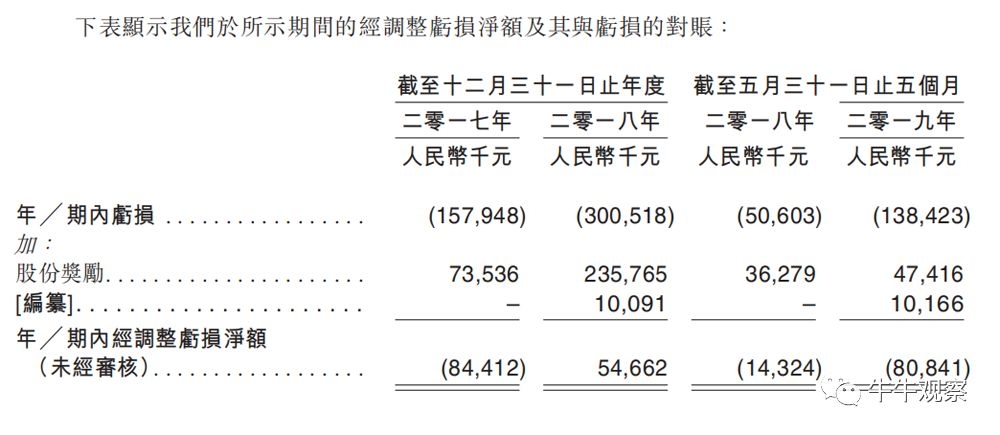

其二,启明医疗自成立以来,一直处于亏损状态,并且研发成本占比非常之高。截至2017年、2018年以及2019年前五月,启明医疗的研发成本占比分别为646.1%、90.8%、95.6%。这意味着,启明医疗要想继续在研发方面保持领先的话,还必须继续维持目前的高研发投入的状态。

面对该问题,启明医疗目前需要做的事情有:继续顺利推进融资规划和战略,确保研发投入和研发的推进;与此同时,则是扩大VenusA-Valve的销售,通过市场份额的扩大和销量的提升,提升自身的“造血”能力。

其三,目前启明医疗产品销售过于依赖公司内部团队,暂时还没有形成一个良好的分销渠道。这应该是公司未来急需补强的地方。在招股书中,启明医疗也表示,未来将加强渠道建设,加大对新兴市场的医院营销力度,改善目前推广产品薄弱环节。

尤其需要指出的是,中国TAVR手术及相关产品目前并没有招标程序及指导价,启明医疗的分销商或启明医疗在对医院的直销中与医院直接协商并制定零售价。随着TAVR竞品的增多,如果政府发布相关产品价格指引或引入招标程序,毫无疑问,将对启明医疗的业务及经营业绩造成比较大的不利影响。

综上所述,作为卡位经导管心脏瓣膜医疗器械市场,具有一定“护城河”的启明医疗,无疑是一家高收益与高风险并存的高科技公司,考验的是投资者的勇气和智慧。