中国造车新势力的理想汽车,正式向美国资本市场发起了冲击。

7月10日,理想汽车正式向美国证券交易委员会提交招股说明书,拟在纳斯达克上市,最多募资1亿美元。上市募得资金将主要用于研究和开发新品、资本支出等方面。但招股书暂未透露发行价区间、发行量等细节。

如果理想汽车顺利登陆纳斯达克,它将成为继蔚来汽车之后,中国第二家在美国上市的造车新势力公司。

在特斯拉、蔚来汽车近期股价大涨,中概股遭遇政策打压等复杂的外部形势下,理想汽车此番意欲登陆纳斯达克,时机选择如何评价?最后能否顺利如愿以偿?

1. 净亏损减少但行业竞争白热化

理想汽车成立于2015年,是理想创立的一家新能源汽车公司,公司名最初为“车和家”,2019年3月,理想智造更名为理想,希望打造“没有续航里程焦虑”的中大型SUV。

理想汽车在中国新能源汽车中的定位还是具有差异性的。它将重点放在售价在15万元(约2.1万美元)-50万元(约7万美元)的SUV领域。特别是在续航里程上具有一定的竞争力。

根据官方公布的数据,理想汽车旗下首款车型理想ONE采用较为复杂的增程式技术方案,可以实现NEDC综合工况续航里程800公里,市区工况续航里程或将超过1000公里。毫无疑问,这将吸引到不少燃油车的客户。

另外,相对其他造车新势力青睐代工模式不同的是,理想汽车坚持自建工厂,并且还建立了直营的销售服务网络。这些不同之举将在多大程度上增强理想汽车的“护城河”,尚需时间作出进一步的观察。

在中国新能源车和造车新势力的排名中,理想汽车也还不错。根据中汽数据终端零售数据,理想ONE今年上半年累计销量为9666辆,排名中国造车新势力前三名。根据乘联会数据显示,2020年上半年国内累计销售的新能源车榜单中,理想ONE销量排名第9位。

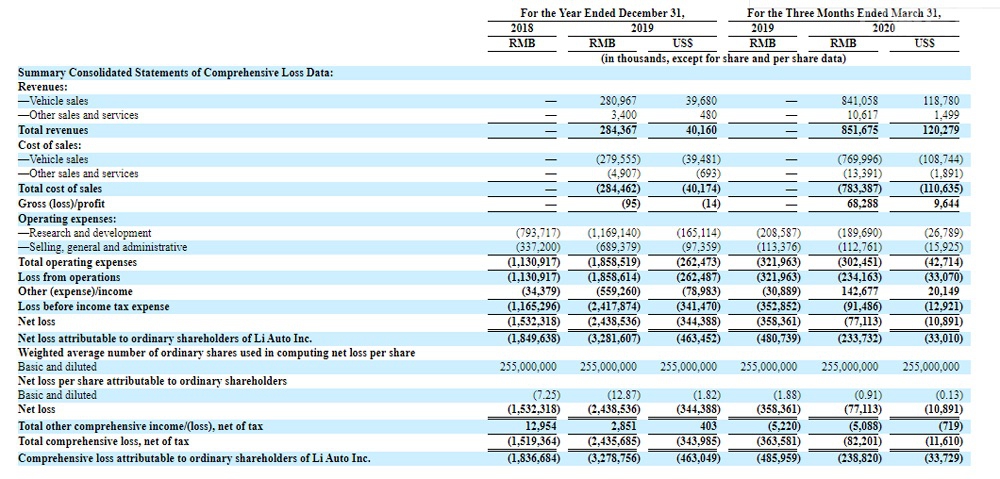

值得期待的是,理想汽车的亏损在逐渐的减少。根据招股书披露的数据,理想汽车2018年、2019年、2020年一季度营收分别为0、2.84亿元、8.52亿元;2018年、2019年净亏损分别为15.32亿元、24.38亿元;2020年一季度净亏损为7711万元,上年同期净亏损为3.58亿元。

相信随着车辆销量的增加,理想汽车的财务数据有望更加好看。

2. 即使成功上市但考验才刚刚开始

理想汽车此时选择赴美IPO,时机并不是非常之好。

好的是,特斯拉、蔚来汽车的股价不久又创出了新高,这说明资本市场对于有竞争力的新能源汽车公司还是非常之追捧的。

在这种大氛围之下,排名并不差的理想汽车去上市,有利于资本市场给出较高的估值。这对于那些急于退出的资金来说,也是一个好的消息。

不过,目前的纳斯达克对于中概股来说,也有不少的挑战。其中,影响最大的两个因素是:

一是瑞幸咖啡的造假事件,让中概股普遍承压。此时上市的中概股更会受到更严厉的审视。要不李想也不会对瑞幸咖啡造假事件如此的愤怒了。

二是5月20日美国参议院通过《国外公司问责法案》,若正式实施后,倘若公司未有解决问题以及时满足PCAOB的检查要求,有可能被退市。

因此,理想汽车选择此时去美国资本市场上市,确实不是一个很好的时点。

不过,根据一些公开信息来看,这也是在目前状况下不得已而为之。理想汽车前几轮的投资者需要找到更好的退出路径。

而根据利欧股份此前在签订协议的表态,理想汽车与投资者之间可能有上市时间表的“对赌”,不完成的话对大股东以及理想汽车来说,则可能需要回购全部或部分股权,这对急需发展资金的理想汽车来说可是一件糟糕的事情。

那么,在A股上市不甚实际的情况下,选择在纳斯达克上市的成功性要高出很多。先解决眼前最为急迫的问题,如果能成功上市后,还能获得一笔发展的资金,即使有监管等方面的挑战和压力,但也算一个不错的抉择。

当然,理想汽车也有可能此次递表而无法成功上市的风险。

不管此次理想汽车能否成功上市,其实对于理想汽车来说,更为关键的是,要进一步提升自身产品的竞争力,提升用户的体验和需求满足度。

唯有如此,才能拥有更多的消费者,才能有更加靓丽的财务报表,才能形成良性的循环。这也是新能源企业未来的生存之道。