超级独角兽蚂蚁集团终于要上市了。

作为估值超过万亿的巨无霸,蚂蚁集团如果成功上市,无疑具有标志性的意义。那么,此番蚂蚁集团的IPO,又有望创下哪些纪录呢?

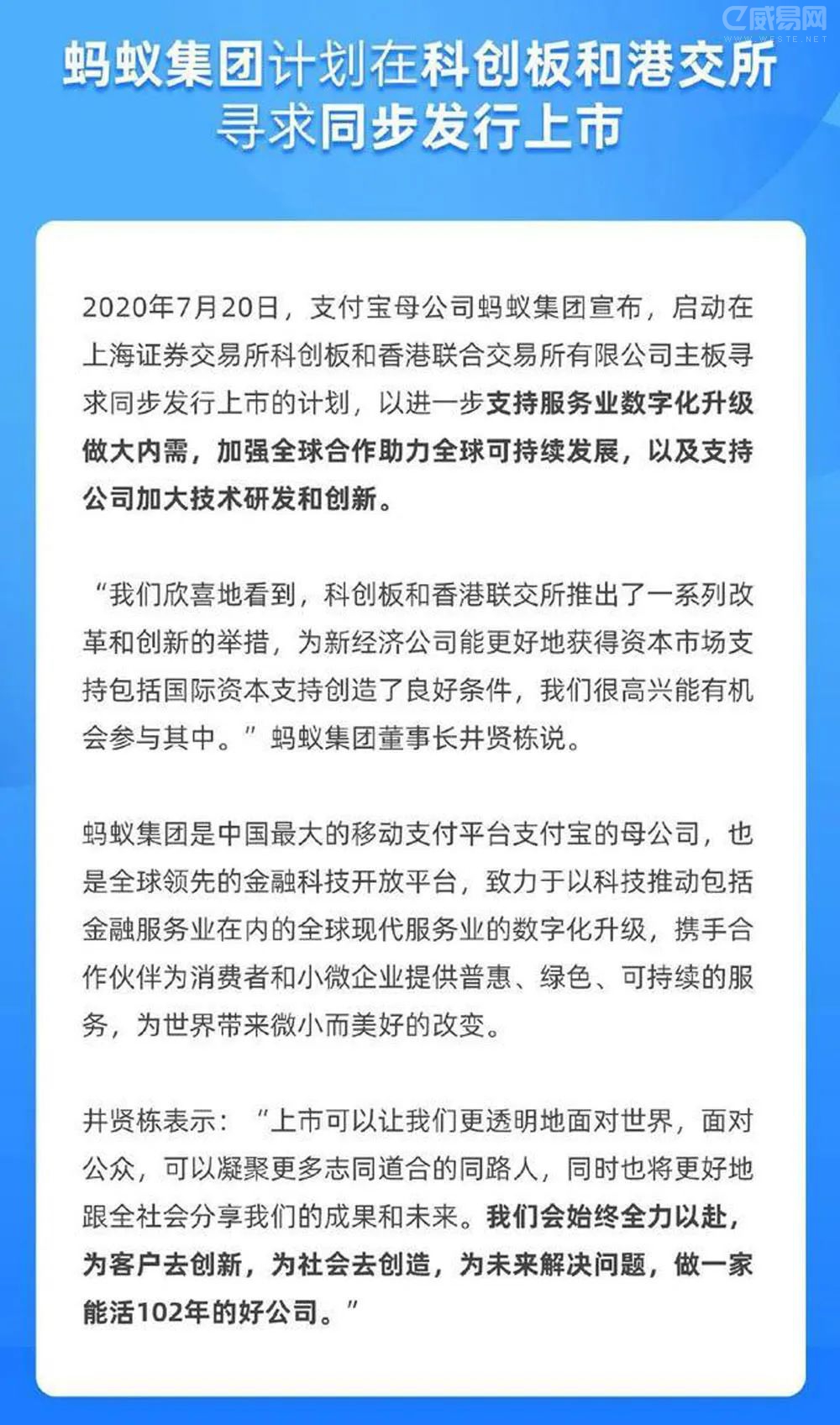

1.或为首家科创板+H同步上市公司

值得关注的是,蚂蚁集团此番宣布的是在科创板和港交所同步发行上市,具有标志性意义。

虽然已经有中芯国际、君实生物等在科创板和港交所两个市场上市了,但它们并非同步上市,而是早已在港交所上市,因此也就算不上是真正意义上的同步上市。

之所以选择在科创板和H股同步上市,是因为如果仅仅选择在科创板上市,蚂蚁集团的市值太大,对流动性的要求太高。截至目前,科创板总市值超过2.4万亿元,而蚂蚁集团的估值就在1.4万亿元左右。

再加上蚂蚁集团还有部分国际股东需要在上市后退出,在H股上市可以规避换汇等问题,那么在科创板和H股同时上市,则可以将这两个方面都给很好地兼顾到,这是一箭双雕之举。

在蚂蚁集团公布上市计划之后,上交所和港交所都分别表示欢迎。相信监管机构大概率会成全蚂蚁集团。

2.A股将迎真正意义的互联网巨头

因为之前中国的资本市场对上市标准制定得过严,导致互联网公司都纷纷出走海外,截至目前,除了回归港股的阿里巴巴,在港股上市的小米集团、腾讯控股等之外,在A股还没有真正意义的互联网巨头上市。

蚂蚁集团自2014年10月成立至今,已开拓有支付、财富管理、融资服务、保险、信用服务数字化升级解决方案六大业务体系,最近一季支付宝全球活跃的支付用户超过12亿,当前支付宝已支持200多个国家和地区的线上交易。蚂蚁集团已成长为名副其实的世界级金融科技公司。

如果蚂蚁集团“A+H”上市计划获批后,A股有望迎来首个真正意义上的互联网巨头。这对A股来说也是一件具有标志性意义的事情。

目前(以7月21日收盘后计),A股市值排名第一的是贵州茅台,第二到第十都是银行、保险、石化和白酒企业占据。而刚刚在科创板挂牌的中芯国际仅排在第十一位。这让中国股市在支持科技企业方面备受舆论批评。如果蚂蚁集团在科创板能有进一步的突破,其意义则毋庸赘述了。

那么,蚂蚁集团何时能够获得监管机构的批复,正式在科创板和港股上市?这一方面取决于蚂蚁集团的准备程度和推进进度,另一方面也取决于监管机构的通盘考量。

3.诸多悬念待时间给出答案

蚂蚁集团作为稀缺性的投资标的,根据有关机构的估计,其估值将超2000亿美元。现在留下悬念的是,蚂蚁集团将在此次IPO中出售多少股份?倘若根据此前媒体报道的“出售5%-10%的股份”“募资规模将达到100亿美元-200亿美元”,那么,蚂蚁集团的IPO将成为今年全球最大融资规模的IPO之一。

此外,蚂蚁集团在科创板将募集多少资金?发行多少股份?会否超过刚刚创下记录的中芯国际?

值得一提的是,和不少互联网公司上市前还在大额烧钱不同的是,蚂蚁集团早已实现盈利。2015-2018年,蚂蚁集团的税前利润分别为42.54亿元、29.06亿元、131.90亿元、亏损19亿元。

而据有关媒体的披露,蚂蚁集团2019年净利润为170亿元。据证券机构测算,蚂蚁集团2020年财年利润有望超过280亿元。

那么,对于这样一家优秀的公司,投资者又会给出什么样的估值?特别是对科创板来说,当前都给出了远超于港股的估值。比如,中芯国际港股7月21日收盘价为29.35港元,而科创板为78.63元。君实生物港股7月21日收盘价为51港元,而科创板为116.20元。蚂蚁集团在科创板和港股又分别会呈现出何种表现呢?

此外,蚂蚁集团成功上市后,将产生多少的亿万富豪?又有多少人实现财富自由?

这诸多的疑问,唯待蚂蚁集团在两个市场挂牌之后,方能由市场给出最终答案了,那让我们拭目以待吧!